– El gobierno mexicano emitió hoy bonos en el mercado japonés por un total de JPY 60,000 millones (poco más de US$ 590 millones o aproximadamente $7,650 millones)

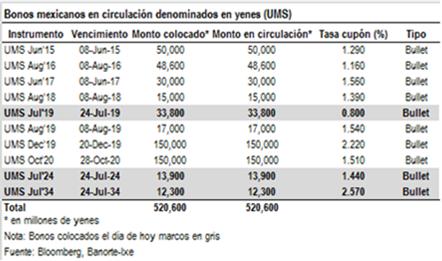

– Esta cantidad se colocó en tres instrumentos: (1) JPY 33,800 millones en un instrumento a tasa cupón fija de 0.800% con vencimiento en julio 2019 (5 años); (2) JPY 13,900 millones a tasa cupón fija de 1.440% con vencimiento en julio 2024 (10 años); y (3) JPY 12,300 millones a tasa cupón fija de 2.570% con vencimiento en julio 2034 (20 años)

– Los instrumentos mencionados fueron colocados bajo par, lo que corresponde a un diferencial con relación a la tasa swap interbancaria de 50, 70 y 105 puntos base, respectivamente

– La transacción registró un ratio de cobertura de 2.5x, con más de 70 inversionistas institucionales participando, incluyendo bancos, fondos de pensión, aseguradoras y fondos de inversión

– El comunicado de la Secretaría de Hacienda (SHCP) resaltó los siguientes puntos:

– Esta es la tercera colocación en Japón sin garantía del gobierno federal en el mercado samurái y la primera en más de 14 años sin inversión o garantías del Banco Japonés de Cooperación Internacional (JBIC por sus siglas en inglés)

– Los costos de financiamiento alcanzaron un nuevo mínimo para un bono a tasa nominal fija en todos los plazos para México (tanto en yenes como en otra divisa) y para cualquier otro emergente en el plazo más largo

– Esta fue la primer oferta exitosa de un bono a 20 años en yenes para México, convirtiéndose en el primer emisor para este plazo de Latinoamérica en la historia y el primero entre emergentes desde la crisis financiera global de 2008

– De acuerdo con la SHCP, la transacción cumple con los siguientes objetivos: (1) Captar recursos en yenes al costo más bajo en la historia; (2) ampliar la base de inversionistas y preservar la diversidad del acceso al crédito en diferentes mercados; (3) promover el desarrollo de mercados líquidos y profundos con curvas de rendimiento que faciliten el acceso al financiamiento a una amplia gama de agentes económicos públicos y privados; y, (4) extender el perfil de amortizaciones de los bonos de referencia en moneda extranjera

– En nuestra opinión esta oferta confirma la perspectiva positiva de los inversionistas extranjeros sobre la deuda mexicana, con las condiciones actuales y los sólidos fundamentales de México relativo a otros mercados emergentes concediendo la posibilidad al gobierno de diversificar sus fuentes de financiamiento y aumentar la duración de su deuda a un bajo costo

– Hacia adelante y en virtud de la aprobación de leyes secundarias en materia energética en el futuro cercano y una fuerte posición macroeconómica, seguimos esperando una mayor contracción en la prima de riesgo hacia finales de año, factores que continuarían apoyando la demanda por activos mexicanos por parte de extranjeros

– Luego de esta transacción los bonos mexicanos en circulación denominados en yenes alcanzan JPY 520,600 millones (US$5,122 millones o $66,375 millones), como se muestra en la siguiente tabla: