Loomis Sayles

1. Los créditos con frecuencia se subestiman cuando los inversionistas buscan rendimiento. ¿Por qué y cómo se compara el rendimiento de los créditos con otras categorías?

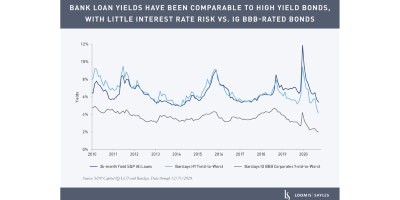

Creemos que a los inversionistas se les ha enseñado a pensar en los créditos como una apuesta ante el aumento de las tasas, mientras que los bonos de alto rendimiento se suelen considerar un juego de rendimiento y las empresas con grado de inversión (IG) a menudo se consideran una opción más segura con un rendimiento más bajo. Pero ya que se espera que las tasas sigan bajas por un tiempo, creemos que los inversionistas centrados en los ingresos deberían percibir a los préstamos como una de varias medidas para el rendimiento. Los préstamos suelen tener una vida promedio corta, por lo que cuando tienen un precio con descuento, sus rendimientos pueden ser similares o superiores al retorno de los bonos de alto rendimiento con precios superiores al mercado. Y aunque las empresas con grado de inversión pueden tener poco riesgo crediticio en comparación con el alto rendimiento, cuando las tasas son tan bajas, generalmente ofrecen un rendimiento limitado y tienen un riesgo de tasa de interés relativamente alto. Los préstamos tienen un cupón flotante, por lo que actualmente ofrecen una ventaja tanto en el potencial de rendimiento como en el riesgo de tasa sobre los bonos de grado de inversión. En tanto, la antigüedad y seguridad de los préstamos los vuelven estructuralmente más aislados del riesgo crediticio que la mayoría de los bonos de alto rendimiento. Creemos que los créditos merecen un sitio en la búsqueda de rendimiento de cualquier inversionista.

2. Las tasas de impago de los créditos han sido más bajas de lo que muchos esperaban en 2020. ¿Qué se espera para 2021?

Las tasas de impago en todo el mercado de crédito eran generalmente más bajas de lo que se temía, pero eso no implica que la pandemia no fuera un gran choque económico. En nuestra opinión, la tasa de impagos era más baja porque las empresas en el mercado de créditos sindicados y el mercado de alto rendimiento son típicamente lo suficientemente grandes para tener herramientas a las cuales recurrir—como altos balances de efectivo, líneas de crédito revolvente y ahorros de costos—para ganar la liquidez necesaria para afrontar una caída drástica a corto plazo. Creemos que los inversionistas podrían haber pensado que los prestamos iban dirigidos a la pequeña empresa. Sin embargo, la mayoría de los prestatarios en el mercado de crédito son en realidad muy grandes, y la gran empresa en su mayoría se desempeñó sorprendentemente bien en 2020.

A medida que analizamos el resto de 2021, vemos bastante disponibilidad de efectivo y crédito para la mayoría de las empresas que monitoreamos. Los balances sugieren que estas compañías pueden sobrevivir sin una fuerte recuperación, lo que podría explicar porque los precios han repuntado de nuevo tan sólidamente. Francamente, para las empresas a las que prestamos, anticipamos muy pocos impagos este año. No vemos los balances de la mayoría de las empresas a las que no hemos otorgado préstamos, pero creemos que sería razonable moldear las tasas promedio de impago en alrededor de 2%-4%. Suponiendo que la pandemia se revertirá este año, creemos que este estimado es un buen punto de partida para pensar en el retorno de los índices.

3. ¿Qué papel podrían las obligaciones de deuda garantizadas (CLO) desempeñar en el mercado de crédito este año?

Las CLOs han representado a la mayoría de la demanda de créditos por un tiempo. Esto es porque han sido lo suficientemente estables en su potencial de repago que las estructuras apalancadas, como las CLOs, pueden conformarse en torno a préstamos y potencialmente generar retornos atractivos hasta el fondo de dichas estructuras. Las CLOs no tienen que vender cuando los precios caen porque tienen capital estable, por lo que han sido una fuerza estabilizadora en los precios de los créditos. Las CLOs han demostrado ser vehículos robustos de inversión e históricamente han sobrevivido bajo presión durante las recesiones, la crisis financiera global y la pandemia. Por tanto, esperamos que la demanda de CLOs se mantenga sólida en el 2021 a la vez que los inversionistas continúan buscando rendimientos, lo cual debe soportar la demanda de préstamos con ratings por encima de CCC.