Cuando se habla de la inclusión financiera en México, hay cuatro elementos o pilares definidos en la Política Nacional de Inclusión Financiera de México: 1) acceso y 2) uso de servicios financieros formales, 3) una regulación que garantice protección al consumidor y 4) promueva sus competencias económico-financieras.

Para esta nota se considerará la contribución que tiene la banca (diferenciando entre banca de desarrollo y la banca múltiple) al “acceso” y al “uso” de los servicios financieros. La diferencia que hay entre estos conceptos, tiene que ver con que el tema de “acceso” se puede relacionar principalmente con la cobertura (con infraestructura física o digital) que tienen las instituciones, y el “uso” tiene que ver con la interacción que tienen los consumidores con los servicios financieros.

En este caso se analizan los informes operativos de la banca de desarrollo y de la banca múltiple que publica la Comisión Nacional Bancaria y de Valores (CNBV), comparando los resultados del segundo trimestre del 2014 con el segundo trimestre del 2024. Es importante mencionar que al referirnos a la banca de desarrollo se hace referencia al Banco Nacional del Ejército, Fuerza Aérea y Armada (Banjercito); Nacional Financiera (Nafin); Sociedad Hipotecaria Federal y, para 2014T2, Bancomext y Banobras, y para 2024T2, el Banco del Bienestar, Sociedad Nacional de Crédito, Institución de Banca de Desarrollo (Banco del Bienestar).

Por otro lado, las variables que se analizarán están basadas en el reporte de operaciones referentes a sucursales, tarjetas de crédito y otras variables operativas de la CNBV, donde se tienen las siguientes definiciones:

- Municipio. Se analiza la información a nivel municipal que es dónde ésta se registra. Para el presente reporte se analiza la información de 2,475 municipios que estuvieron en los 2 periodos.

- Número de sucursales. Son aquellas instalaciones destinadas a la atención al público usuario, para la celebración de operaciones y prestación de servicios.

- Número de Cajeros Automáticos. Información que indica el número de cajeros automáticos (dispositivos de acceso de autoservicio al cual se accede mediante una tarjeta o cuenta bancaria) en los que se realizan operaciones ya sea de retiro o depósito, así como consultas y operaciones diversas.

- Número de Terminales Punto de Venta (TPV). Se refiere al número de terminales punto de venta (dispositivos de acceso a servicios de banca electrónica, tales como terminales de cómputo, teléfonos móviles y programas de cómputo, operados por comercios o usuarios para instruir el pago de bienes o servicios con cargo a una tarjeta o cuenta bancaria).

- Número de Contratos de Tarjetas de Crédito. Contratos de tarjetas que se utilizan como medio de pago y/o disposición en efectivo que se otorga con base en un crédito revolvente (las tarjetas adicionales al amparo de un mismo contrato, son reportadas como una sola) y que incluye los contratos de tarjetas de crédito:

o Emitidas para Personas Físicas (cartera de consumo)

o Empresarial emitidas para Personas Físicas con actividad empresarial (cartera comercial)

o Empresarial emitidas para Persona Morales (cartera comercial)

- Número de Contratos de Tarjetas de Débito. Cuentas que, como medio de transacción, otorgaron tarjetas de débito y que se refiere al medio de disposición de los productos de captación, por lo que no incluyen aquellos contratos vinculados a productos de crédito.

- Número de Transacciones en Cajeros Automáticos. Se reportan sólo las operaciones de retiro de efectivo en Cajeros Automáticos, durante el periodo que se reporte.

- Número de Transacciones en Terminales de Puntos de Venta. Se refiere al número de transacciones realizadas en las terminales punto de venta durante el periodo que se reporte.

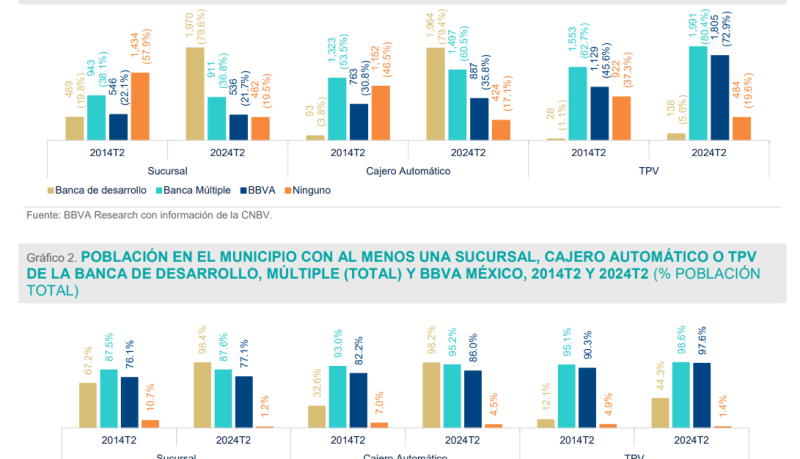

Del 2014T2 al 2024T2, aumentó de 53.5% a 60.5% la cobertura de municipios con al menos un cajero automático y del 62.7% al 80.4% con al menos una TPV de la banca comercial.

Al analizar los principales puntos de acceso tradicionales, se observa que en el 2014T2 había 1,434 municipios (de 2,475) en los que se reportó no tener ninguna sucursal bancaria (de desarrollo o múltiple) y para el 2024T2 disminuyó a 482 municipios. Lo anterior, en términos de proporción de población que vivía en algún municipio en el que no había ninguna sucursal, implicó pasar de un 10.7% del total de población en el 2014T2 (12.9 millones de personas) a 1.2% en el 2024T2 (1.5 millones de personas). Este avance en cobertura se debe principalmente al papel de la banca de desarrollo que, del 2014T2 al 2024T2, pasó de 489 municipios con al menos una sucursal a 1,970 municipios (gráfica 1); este aumento generó un incremento en la proporción de población en el municipio donde hay al menos una sucursal de esta banca, de 67.2% en el 2014T2 a 98.4% del total de la población en el 2024T2. Lo anterior se explica principalmente por la incorporación y la cobertura del Banco del Bienestar como el principal dispersor de recursos de programas sociales del gobierno federal.

Por otro lado, en tema de sucursales de la banca múltiple (todos los bancos incluyendo BBVA México), del 2014T2 al 2024T2, se pasó de 38.1% a 36.8% de municipios con al menos una sucursal (caída de 1.3pp) y los municipios con al menos una sucursal de BBVA México pasaron de 22.1% a 21.7% de municipios (caída de 0.4pp). En proporción de población que habita en un municipio con al menos una sucursal de banca múltiple, esta aumentó en 0.1pp, mientras que para BBVA México aumentó en 1pp; en términos nominales este aumento de población fue de 105.9 millones a 115.8 millones para la banca múltiple y de 92.1 millones a 101.9 millones para BBVA México.

La banca de desarrollo pasó de 3.8% municipios con al menos un cajero automático en el 2014T2 a 79.4% de municipios en 2024T2, acompañado de un aumento en proporción de población que habita en esos municipios de 32.6 a 98.2%. Sin embargo, la cobertura de TPV de la banca de desarrollo, no ha tenido un crecimiento como las sucursales y los cajeros automáticos, ya que pasó de 1.1% de municipios con una TPV de la banca de desarrollo en el 2014T2 a 5.6% en 2024T2.

En lo que respecta a la banca múltiple, del 2014T2 al 2024T2, aumentó de 53.5% a 60.5% la cobertura de municipios con al menos un cajero automático y del 62.7% al 80.4% con al menos una TPV, lo anterior ha implicado un incremento de 2.2pp en la proporción de población en municipios con al menos un cajero y 3.6pp en la proporción de población en municipios con al menos una TPV. En el caso de BBVA México el incremento de cobertura en municipios con al menos un cajero automático aumentó en 5.0pp y con al menos una TPV fue de 27.3pp.

Del 2014T2 al 2024T2, se pasó de 273 a 297 municipios con TPV de una sola una marca (exclusiva) de un banco de la banca comercial en todo el municipio, de los cuales 142 de esos 297 municipios eran de BBVA México

Para que los municipios tengan acceso a una sucursal, cajero o TPV, para acercar los servicios financieros a la población, son contar con la digitalización y otras instituciones que ofrecen servicios de transacciones, era natural que hubiera alguna institución bancaria que “abriera” por primera vez un canal de acceso en el municipio (sucursal, cajero o TPV); siendo, de cierta forma, “pionera” en el mercado, ya sea de la banca múltiple o de la banca de desarrollo. Para tener una idea de cómo ha ido evolucionando del 2014T1 al 2024T2 el número de municipios que tenían exclusivamente (o solamente) una institución (o marca) ya sea de la banca múltiple (o cualquiera de la banca de desarrollo), ofreciendo al menos una sucursal, un cajero automático o una TPV, se presentan los resultados de la gráfica 3.

Respecto de sucursales, en el 2014T2 había 98 municipios donde operaban sólo instituciones de banca de desarrollo (no había ninguna sucursal de la banca múltiple en el municipio) y para el 2024T2 aumentó en 1,082 municipios. Por otro lado, de los 44 bancos de la banca múltiple que operaban en el 2014T2, sólo 11 eran el único banco con al menos una sucursal en el municipio (no había otra marca de banco, ni institución de la banca de desarrollo en el municipio), cubriendo de esta forma a 211 municipios, entre ellos se encontraba BBVA México que tenía presencia en 37 municipios donde no había otra marca de banco, ni institución de la banca de desarrollo en el municipio. Lo anterior es importante porque estos 11 bancos fueron en su momento la única opción de sucursal en 211 municipios y, con el tiempo, por ejemplo, en el 2024T2, ya sólo había 12 municipios de este tipo y de ellos, BBVA México operaba en un municipio. En principio, el que disminuya el número de municipios cuya única opción es una sola marca de banco puede ser causa de la competencia que genera que lleguen más bancos al municipio.

Por su parte, los municipios con al menos un cajero automático de una sola marca de banco de la banca múltiple (y sin banca de desarrollo en el municipio) han disminuido del 2014T2 al 2024T2 (de 499 a 62), mientras que la banca de desarrollo pasó de no tener cajero automático donde no hubiera algún banco de la banca comercial a estar en 554 municipios donde es la única opción de cajero automático en el municipio.

A diferencia de las sucursales y cajeros automáticos, del 2014T2 al 2024T2 ha aumentado de 273 a 297 municipios que tienen sólo una marca de banco de la banca múltiple como la única opción con al menos una TPV en el municipio, en el caso de BBVA México pasó de 44 municipios a 142 municipios (de los 297 antes indicados).

Más del 99% de las transacciones de Cajeros Automáticos se hacen en la banca múltiple, y pasaron de 124.4 millones de transacciones en el 2014T2 a 732.6 millones en el 2024T2.

En las siguientes gráficas se observan algunos indicadores de uso y, entre ellos, vemos cómo el incremento de municipios atendidos por una sucursal de la banca de desarrollo, también tiene acompañado un aumento en el número de contratos de tarjetas de débito (de 9.9 millones a 47.5 millones) y no ha presentado incrementos relevantes en el número de contratos de tarjeta de crédito, y el número de transacciones en sus TPV y en sus cajeros automáticos (estos últimos pasaron de 1.1 millones de transacciones a 3.4 millones).

La banca múltiple pasó de 105.3 millones de contratos de tarjetas de débito en el 2014T2 a 142.1 millones en el 2024T2, de estos contratos, BBVA México aumentó de 25.9 millones a 44.7 millones.

El número de contratos de tarjetas de crédito, las transacciones en los cajeros automáticos y en TPV son en su mayoría de la banca múltiple (más del 90%), en particular sobresale el aumento en el número de transacciones en cajeros automáticos de 124.4 millones en el 2014T2 a 732.6 millones en el 2024T2, de los cuales, BBVA México pasó de 20.0 millones a 63.3 millones. Asimismo, ocurre con las transacciones en TPV de la banca múltiple que pasaron de 94.4 millones a 317.6 millones, mientras que BBVA México pasó de 22.0 millones a 90.7 millones.

Finalmente, se observa cómo la banca de desarrollo y la múltiple (incluyendo BBVA) han ido contribuyendo con infraestructura tradicional a nivel de municipios, que ha permitido, no sólo aumentar el número de usuarios (visto con los contratos), sino también el número de operaciones (visto con transacciones) que se realizan, favoreciendo con ello a la inclusión financiera del país; sin embargo, es importante señalar que existen otros mecanismos que coadyuvan con esta inclusión financiera y que no se analizaron, como acercar servicios de la banca a través de medios digitales o corresponsales bancarios.