Banorte

- La Junta de Gobierno de Banxico decidió hoy, por mayoría (3-2), incrementar la tasa de referencia en 25pb a 4.50%, en línea con nuestra expectativa y el consenso

- El comunicado mantuvo un tono hawkish al ver todavía preocupación por la inflación, lo que también se reflejó en el fuerte ajuste al alza en los pronósticos del banco central tras los recientes cambios de comunicación

- Dentro del comunicado, resaltamos que:

(1) La convergencia de la inflación a su objetivo se retrasó al 1T23, más allá del 3T22 que habían señalizado en su última decisión;

(2) Los Subgobernadores Galia Borja y Gerardo Esquivel votaron de nuevo por mantener la tasa sin cambios; y

(3) Se espera que la recuperación económica de México continúe el resto del año a pesar de que persisten riesgos por el aumento en contagios

- Reiteramos la expectativa de tres alzas más de 25pb el resto de 2021, llevando la tasa a 5.25%. Para 2022 vemos dos alzas más de la misma magnitud al inicio del año y una adicional al cierre, finalizando en 6.00%

- La decisión dividida resultó en una reacción favorable en tasas locales

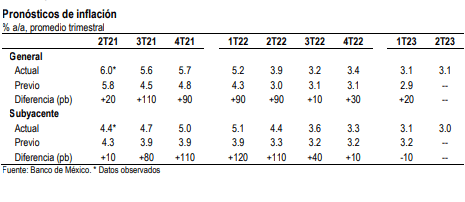

Banxico sube 25pb, en línea con lo esperado. La tasa de referencia subió a 4.50%, en línea con el consenso tras la sorpresiva alza de la última decisión. En nuestra opinión el tono del comunicado permanece hawkish, con la Junta de Gobierno aún preocupada por la inflación. Además, tuvimos nueva información tras los recientes cambios a la estrategia de comunicación. Estos incluyen: (1) La dirección del voto de los miembros, con los Subgobernadores Galia Borja y Gerardo Esquivel disintiendo de nuevo, al preferir la tasa sin cambios; y (2) la actualización de pronósticos de inflación para los próximos ocho trimestres, como se muestra en la tabla. Sobre esto último, notamos también que la convergencia al objetivo se retrasó más de lo que habían anticipado en la última decisión (3T22), ahora hasta el 1T23. Creemos que los cambios de estimados y el tono confirman que Banxico ya inició un ciclo alcista. Sin embargo, sigue siendo incierta su posible extensión y magnitud debido a la dependencia de los datos, pero sobre todo ya que nuevamente tuvimos una votación dividida. No obstante, reiteramos la expectativa de tres alzas más de 25pb el resto de 2021, llevando la tasa a 5.25%. Para 2022 vemos dos alzas más de la misma magnitud al inicio del año y una adicional al cierre, finalizando en 6.00%.

Fuertes ajustes al alza en estimados de inflación. En el frente global parecen reconocer un entorno más complejo, citando que la inflación “…siguió aumentando considerablemente…”, ante presiones en precios de materias primas y “múltiples” cuellos de botella en la producción (choques de oferta). Por lo tanto, y como fue adelantado la semana pasada, la institución revisó con fuerza al alza sus estimados de inflación trimestrales. Al seguir considerando que la mayoría de los choques son transitorios, los ajustes más fuertes fueron en el horizonte de un año. Derivado de la dinámica ya observada y estos cambios, la convergencia al objetivo de 3% se retrasó hasta el 1T23. Cabe recordar que en el comunicado previo era esperada en el 3T22, a su vez un trimestre más tarde que en el Informe Trimestral previo. Para la subyacente, los ajustes también fueron sustanciales. En cuanto al balance de riesgos, consideramos especialmente relevante que: (1) Siga sesgado al alza, aun cuando ya se ajustaron los estimados en la misma dirección; y (2) los factores al alza y a la baja son prácticamente los mismos que en la decisión pasada. En el agregado, creemos que todo esto apoya una postura más hawkish de la institución y es consistente con un ciclo restrictivo.

La recuperación continuará a pesar de mayores contagios. Sobre el entorno de crecimiento vimos pocos cambios, afirmando que la actividad global continuó recuperándose. Destaca la advertencia que en algunas economías avanzadas se mantiene el estímulo monetario, pero ya se prevé una disminución, mientras que en diversos emergentes ya lo han reducido. Para México, dicen que la recuperación continuó el segundo trimestre y esperan que siga siendo así el resto del año a pesar de que persisten riesgos por el aumento en contagios. Por lo tanto, nos parece que Banxico sigue bastante optimista sobre el crecimiento a pesar de la variante ‘delta’ y su potencial impacto, tanto global como local.

Mantenemos expectativa de más alzas en los próximos meses. Tomando en cuenta los fuertes ajustes a la trayectoria esperada de inflación y el tono del comunicado, reiteramos nuestra visión de que el ciclo de apretamiento ya inició y continuará en el futuro cercano. Por su parte, creemos que la tendencia en el entorno global también es menos acomodaticia en el margen, reduciendo el espacio para dejar la tasa sin cambios. En específico: (1) Ahora esperamos que el Fed anuncie el tapering en septiembre e inicie en diciembre, ligeramente antes de nuestra expectativa previa; y (2) el panorama de inflación se ha dificultado en varios países, con varios emergentes (e.g. Brasil, Chile, Rusia, Hungría) también subiendo tasas. Por otro lado, la incertidumbre sobre el efecto en precios de los persistentes choques de oferta y la reciente introducción de precios máximos por el gobierno federal en el gas LP sigue siendo alta. Sin embargo, seguimos viendo resistencia a la baja en la inflación subyacente (arriba de 4.0% al menos hasta finales del 3T22 y mayor a los pronósticos de Banxico) y un buen desempeño de la economía (a pesar de nuevos máximos de casos diarios por ‘delta’). Por lo tanto, consideramos necesario continuar el ciclo alcista para evitar un potencial impacto de la alta inflación actual en las expectativas. En particular, reiteramos nuestra expectativa de tres alzas más de 25pb el resto de 2021, llevando la tasa a 5.25%. Para 2022 vemos dos alzas más de la misma magnitud al inicio del año y una adicional al cierre, finalizando en 6.00%. Sin embargo, probablemente siga un amplio debate sobre la magnitud total del ciclo al mantenerse la dependencia a los datos, pero sobre todo porque: (1) La Junta de Gobierno sigue muy dividida; y (2) habrá cambios en la composición a principios del próximo año.

De nuestro equipo de estrategia de renta fija y tipo de cambio

La decisión dividida resultó en una reacción favorable en tasas locales. La curva de rendimientos en México ajustó marcadamente tras la decisión revirtiendo pérdidas en el día que acumulaban presiones de hasta 7pb en swaps de TIIE-28. Desde su punto más presionado, estos ajustes resultaron en una apreciación neta de ~7pb en Bonos M y de ~12pb en TIIEs, principalmente concentradas en plazos medios. Ante el tono del comunicado y los pronósticos de inflación, el movimiento sugiere un mercado interpretando la decisión divida en un balance menos hawkish al esperado. Asimismo, las ganancias concentradas en plazos medios reflejan la percepción de cierta incertidumbre sobre el escenario de restricción monetaria hacia el siguiente año. El impulso de la decisión de este jueves probablemente permeé hacia las siguientes sesiones beneficiando tasas locales y resultará en una pendiente temporalmente más empinada. No obstante, la apreciación de tasas de corto y mediano plazo está limitada al ajuste de expectativas para Banxico que actualmente ya incorpora un espacio de restricción monetaria asequible. De esta forma, la curva descuenta alzas implícitas acumuladas adicionales para este 2021 por cerca de 75pb, consistente con nuestro estimado de una tasa de referencia en 5.25% para diciembre. Asimismo, mantenemos una visión de Treasuries retomando niveles más elevados en el año, situación que mantendrá limitadas las ganancias adicionales en tasas locales. Bajo este contexto, esperamos mejores condiciones de mercado para estrategias tácticas direccionales.

En el mercado cambiario el peso mexicano se depreció desde USD/MXN 19.86 hasta 19.97, cerrando con pocos cambios respecto al cierre previo en 19.93. La reacción del peso refleja la sensibilidad que la divisa mantendrá al efecto del carry, factor que aún vemos como respaldo para un desempeño defensivo en los siguientes meses ante un fortalecimiento estructural del dólar norteamericano.

Mantenemos un sesgo de compra de USD en bajas, viendo atractivos niveles iniciales en USD/MXN 19.80.