– El Fed tiene la intención de proveer al mercado con información sobre sus planes de normalización de la política monetaria más tarde en el año

– En este contexto, consideramos que el gran reto que enfrentarán los mercados financieros internacionales en los próximos meses, será precisamente entender dicho proceso de normalización

– Consideramos que este este proceso se llevará a cabo antes del inicio de un ciclo de política monetaria restrictiva del Fed

– En nuestra opinión, el propio desafío del Fed está en el retiro de la liquidez antes de subir tasas

– De acuerdo con nuestros estimados, el Fed tendría que retirar entre 1.2 y 2 billones de dólares (bdd) antes del primer alza de tasas

– Desde nuestro punto de vista, el Fed pudiera llevar este retiro en un periodo menor a tres meses, por lo que podría iniciar el proceso de retiro de exceso de liquidez alrededor de uno o dos trimestres antes de iniciar un ciclo de política monetaria restrictiva (i.e. a finales de 1S15)

– Independientemente de cuándo se lleve a cabo este movimiento, creemos que se avecina un ambiente financiero global más complejo hacia delante

Preocupación por retiro de liquidez en EE.UU. En las últimas semanas hemos percibido un aumento en la preocupación tanto de los participantes de los mercados financieros, como de los miembros del Banco de la Reserva Federal (Fed) y de banqueros centrales en general sobre el exceso de liquidez que existe en el mercado interbancario de Estados Unidos. En este sentido, los miembros del Comité de Mercado Abierto del Fed (FOMC, por sus siglas en inglés), comentaron en las minutas de la reunión de política monetaria del 29-30 de julio “…los participantes de la reunión continuaron comentando sobre los asuntos asociados a la eventual normalización de la postura y conducción de la política monetaria, consistente con la intención del Comité de proveer información adicional al público más tarde en el año, mucho antes de que la mayoría de los participantes anticipen que es apropiado tomar medidas para recudir el nivel de relajamiento de la política (monetaria)…”. En este contexto, durante la reunión en cuestión, se discutieron varias alternativas, que en nuestra opinión, tienen como objetivo retirar el exceso de liquidez generado por los programas de compras de activos aplicados desde 2008.

Los estímulos cuantitativos, el inicio. Después de que el FOMC redujo la tasa de referencia (i.e. la tasa de Fondos Federales o Fed Funds) a niveles cercanos a cero por ciento y al ver que la crisis no cedía, el Fed se embarcó en una serie de estímulos monetarios cuantitativos sin precedentes a finales de 2008 (conocidos como Quantitative Easing o QE). En el marco de los tres QEs que se aplicaron, el Fed llevó a cabo la compra de bonos del Tesoro norteamericano (US Treasuries o UST), así como de bonos respaldados por hipotecas (Mortgage-Backed Securities o MBS) por un monto cercano a cuatro billones de dólares (trillones anglosajones o x1012), lo que básicamente implicó una fuerte inyección de dinero en el sistema financiero.

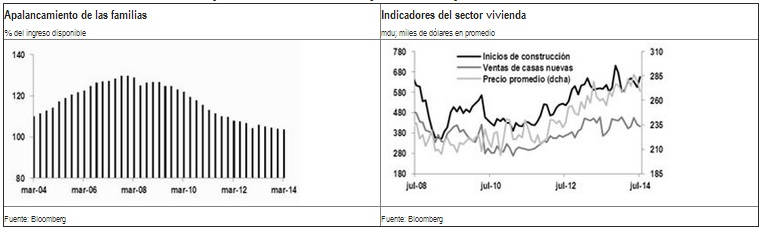

El tapering, el final de la trilogía de los QEs. Ahora que muchos indicadores económicos apuntan a que la economía estadounidense ya está experimentando una recuperación sólida, y no sólo síntomas de mejoría –sobre todo porque el grado de apalancamiento de los hogares ya se encuentra en niveles “más sanos” (ver gráfica abajo a la izquierda) y el mercado inmobiliario lleva varios trimestres repuntando (ver gráfica abajo a la derecha)–, los miembros del FOMC están hablando de empezar a “normalizar” las condiciones monetarias. Dicho proceso, de acuerdo a lo que planteó el FOMC hace algún tiempo –cuando todavía era liderado por el expresidente Bernanke–, consiste en tres partes: (1) El tapering, o la reducción del ritmo de compra de activos, que viene teniendo lugar desde enero de 2014; (2) subir la tasa de Fed Funds, tiempo después de haber terminado el tapering; y (3) determinar si es necesario “desinflar” el balance del Fed, i.e. evaluar la posibilidad de vender los bonos que se fueron comprando en los QE.

¿Por qué hay que retirar liquidez antes de subir tasas? Con el tapering en marcha, el siguiente paso es tomar decisiones en torno a la tasa de referencia y el balance del Fed. Cabe destacar que cualquier decisión a este respecto debe considerar que el Fed se comprometió a no vender bonos antes de comenzar un ciclo de alza de tasas de Fed Funds, por lo que de facto, el FOMC quitó de la mesa la oportunidad de retirar exceso de liquidez vía venta de bonos. Eso explica por qué el FOMC está comentando sobre otros mecanismos para retirar liquidez antes de subir tasas. No obstante lo anterior, hasta este punto, consideramos que no se entiende bien por qué tienen que retirar liquidez antes de subir la tasa de Fed Funds. En nuestra opinión, para comprender por qué el FOMC desea retirar el “exceso de liquidez”, hay que entender el funcionamiento del mercado interbancario, discusión que creemos conveniente dividir en dos: (1) El monopolio de creación del dinero; y (2) la tasa de referencia de un banco central.

El monopolio de creación del dinero. Los bancos centrales tienen normalmente el monopolio de emisión de los billetes y monedas de un país. Como cualquier monopolio, puede controlar el precio o la cantidad, pero no las dos. Controlar la cantidad significa determinar cuál es la cantidad de dinero que debe de haber en la economía y, si bien no es un asunto sencillo, mediante el control de la cantidad hace que el mercado llegue a un precio “de equilibrio” que, en el caso del dinero, es la tasa de interés. Debido a que este no es un asunto nada sencillo, desde hace muchos años los bancos centrales adoptaron fijar el precio, es decir, la tasa de interés y así el mercado puede determinar la cantidad de dinero “en equilibrio”. En pocas palabras, fijar un precio normalmente es mucho más sencillo que la cantidad (y que de ahí se desprenda un precio). El precio o tasa que determina un banco central es la tasa de referencia de política monetaria “de un día para otro” (u overnight). Fijar una tasa de interés de corto plazo ha funcionado muy bien en condiciones “normales”, pero en el caso de EE.UU., ésta dejó de funcionar a finales de 2008 debido a que llegó a niveles cercanos a cero y el Fed optó por determinar la cantidad de dinero al inyectar liquidez en los llamados QEs.

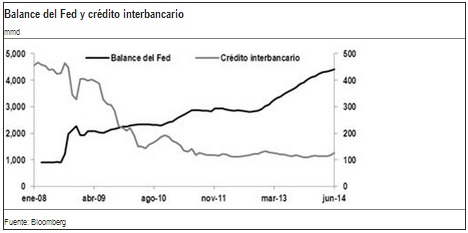

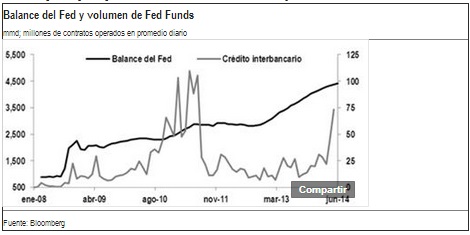

La tasa de referencia de un banco central. La tasa de referencia, como su nombre indica, es una señal para el sistema financiero del precio de las operaciones interbancarias de corto plazo. Haciendo una serie de simplificaciones, diariamente los bancos comerciales enfrentan saldos positivos o negativos. Cabe aclarar que las cuentas bancarias de los depositantes normalmente están aseguradas, por lo que no hay de qué preocuparse por estos saldos “negativos” (en México están aseguradas por el IPAB por hasta 400 mil UDIs –actualmente un poco más de dos millones de pesos). Por ejemplo, en un día en particular, el banco “A”, puede tener más depósitos que retiros y entonces al final de ese día tendría un saldo positivo “de un día para otro” (u overnight), es decir, estaría “largo”. En ese mismo día, el banco “B” pudo haber tenido más retiros que depósitos y al final del día tendría un saldo overnight negativo (i.e. está “corto”). En este ejemplo, el mercado interbancario es el mercado en el que el “banco A” –que está “largo”– le presta al “banco B” –que está corto–, en elovernight a una tasa que pactan, utilizando la tasa de referencia del banco central. Es referencia porque si hubiera algún problema en este mercado, el banco central eventualmente puede prestarle dinero a un banco con saldo corto (al “banco B”), a una tasa de interés muy cercana a la de referencia. En el caso de EE.UU., esta tasa es la tasa de Fed Funds. El problema en el mercado interbancario en EE.UU. es que el Fed ha inyectado tanta liquidez, que los bancos casi nunca enfrentan estos saldos overnight negativos o, si los enfrentan, otros bancos comerciales le prestan a tasas muy cercanas a cero por ciento. De hecho, se puede observar en la gráfica de abajo, como en la medida en el que el Fed ha ido inflando su balance (e inyectando liquidez), los préstamos interbancarios han ido disminuyendo significativamente. Por lo tanto, si el FOMC decidiera elevar la tasa de Fed Funds mañana, por ejemplo, no importaría mucho para los bancos, debido a la liquidez tan grande que hay. En este contexto, la tasa de Fed Funds no sería una referencia y no sería un instrumento por el cual el Fed pudiera conducir la política monetaria. Por lo anterior, el Fed desea retirar el “exceso de liquidez”, antes de aumentar la tasa de Fed Funds.

¿Cómo, cuánto y cuándo el Fed podría retirar el exceso de liquidez? En nuestra opinión, estas son tres cuestiones a las que tendremos que estar atentos en los próximos meses para evaluar el futuro de la política monetaria en Estados Unidos.

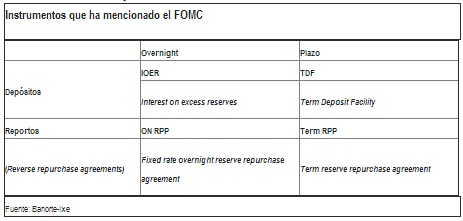

¿Cómo? Esta es la pregunta relativamente más sencilla se responder, debido a que varios miembros del (FOMC) ya han comentado al respecto. Si bien el Fed podría vender activos de su inflado balance y con eso retirar liquidez, el Fed se comprometió a no vender activos de su balance antes de subir la tasa de Fed Funds. En este contexto, el FOMC ha discutido en estos últimos meses cuatro instrumentos (ver recuadro de abajo): (1) La tasa de interés que paga el Fed por el exceso de reservas que los bancos comerciales depositan en su cuenta con el Fed (Interest rate on excess reserves o IOER). El Fed utiliza este instrumento de manera regular y la tasa se encuentra actualmente en 0.25 por ciento. Si el FOMC decide incrementar esta tasa, los bancos comerciales tendrían más incentivos para depositar una mayor parte de su exceso de reservas en el Fed y con esto disminuiría la liquidez del mercado interbancario. El problema es que este instrumento solo resuelve el problema “de hoy a mañana” porque es una tasa overnight. Por ello, otro instrumento que se puede utilizar es: (2) la ventana de depósitos a plazo (Term-deposit facility o TDF), que funciona prácticamente igual que la IOER, pero a plazo. Si bien con estos dos instrumentos se afectan cerca de 6,300 instituciones depositarias -instituciones que tienen una cuenta con el Fed y cuyos depósitos están asegurados en por el FDIC (Federal Deposit Insurance Corporation, el IPAB de EE.UU.)-, quedan fuera muchas instituciones que también operan en el mercado de dinero interbancario, como los fondos de mercado de dinero (Money market funds), las instituciones respaldadas por el gobierno de EE.UU. (Government-sponsored entities o GSEs) y los formadores de mercado (o Primary dealers). Para esto, el FOMC ha pensado en dos instrumentos más: (3) reportos overnight (Reverse-repurchase agreements o ON RPP), en donde el Fed “presta” los bonos que tiene en su balance a las instituciones financieras a cambio de dinero y cuando vence el plazo (en este caso, al día siguiente), le devuelven los bonos y regresa el dinero más una tasa de interés o tasa de reporto; y (4) reportos, pero a plazo, en lugar deovernight. Cabe mencionar que las minutas de la última reunión del FOMC revelan que de estos cuatro instrumentos, el Comité se está inclinando por la tasa de interés sobre el IOER y la ON RPP.

¿Cuánto? Esta pregunta es más difícil de responder que la anterior (i.e. ¿Cómo?). Un ejercicio aventurado, pero que consideramos que puede dar luz sobre cuánto tendría que retirar el Fed de ese exceso de liquidez para que vuelva funcionar el mercado interbancario, es analizar el volumen operado en el mercado de futuros de la tasa de Fed Funds. Llevando a cabo un sinnúmero de simplificaciones, podríamos llegar a decir que cuando se observa un gran volumen en este mercado de manera consistente por un cierto periodo de tiempo, respecto a otros periodos, es que dicho mercado está funcionando. Graficando la serie de tiempo del volumen operado en el mercado de futuros de Fed Funds a 12 meses, se puede observar que el volumen tuvo un incremento significativo entre agosto del 2010 y noviembre del 2011, como se puede observar en la gráfica de abajo. En esos momentos el balance del Fed estaba entre 1.2 y 2 billones de dólares (bdd) por debajo de lo que se encuentra actualmente (alrededor de 4.3 bdd). En este contexto, estimamos que el Fed tendría que retirar entre 1.2 y 2 bdd de liquidez para que el mercado interbancario funcione y la tasa de Fed Funds vuelva a ser una tasa de referencia.

¿Cuándo? Esa es la pregunta más difícil de contestar, ya que depende mucho de los factores “tradicionales” como inflación, desempleo, etc. En nuestra opinión, también está en función del tiempo que el Fed podría tardar en retirar el exceso de liquidez. En este sentido, consideramos que si los instrumentos antes mencionados funcionan, el Fed podría retirar el exceso de liquidez relativamente rápido, inclusive en menos de tres meses. Si estimamos que el primer aumento de la tasa de Fed Funds se llevará a cabo en la segunda mitad de 2015, entonces el inicio de retiro de liquidez podría iniciar entre 1T15 y 2T15.

Entorno complejo hacia delante. En resumen, consideramos que el gran reto que enfrentará el Fed en los próximos meses -antes de iniciar un ciclo de política monetaria restrictiva-, será garantizar que el mercado interbancario en EE.UU. funcione correctamente, para que la tasa de Fed Funds sea un verdadero instrumento de conducción de política monetaria. Como comentamos a lo largo de este documento, para que esto suceda es necesario retirar el “exceso de liquidez” que hay en el mercado interbancario norteamericano. En este sentido, creemos que el Fed tendrá que retirar entre 1.2 y 2 bdd del mercado interbancario, utilizando los cuatro instrumentos que el FOMC ha mencionado. Consideramos que esto puede llevarlo a cabo en un periodo menor a tres meses, por lo que podría iniciar el proceso de retiro de exceso de liquidez alrededor de uno o dos trimestres antes de iniciar un ciclo de política monetaria restrictiva (i.e. ver el primer aumento de la tasa de Fed Funds). Independientemente de cuándo se lleve a cabo este movimiento, consideramos que el proceso de “normalización de política monetaria” no va a estar exento de sobresaltos financieros. Entre otros, una de las cuestiones que pudieran causar confusión –y que de hecho el propio Fed ha estado discutiendo-, es cuál será la tasa de referencia para el mercado –al menos mientras se “normaliza” la política monetaria-, los Fed Funds, la tasa del IOER, o la tasa de reportos. En este contexto, de las minutas de la reunión del 29-30 de julio se desprende que casi todos los participantes están de acuerdo en que la tasa de referencia debe seguir siendo la de los Fed Funds, cuyo objetivo deberá ser fijado en con un rango de 0.25pts-% de amplitud, tal y como es el caso actualmente (0%-0.25%). Adicionalmente, la IOER y la ONRPP servirían como instrumento para fijar tanto el techo (IOER), como el piso (ON RPP).