– Banxico publicó hoy las minutas de la reunión que sostuvo el pasado 29 de enero, en la que la Junta de Gobierno decidió por unanimidad mantener la tasa de referencia en 3%

– Destacamos las discusiones en torno a los siguientes temas:

1. La normalización de la política monetaria en EE.UU.;

2. La necesidad de mantener la solidez de los fundamentales macroeconómicos; y

3. El balance de riesgos para el crecimiento en México

– Más aún, algunos miembros fueron muy enfáticos al comentar que “no existe espacio para un relajamiento adicional de la política monetaria”

– En nuestra opinión, las minutas denotan el tono más hawkish (i.e. sesgo a subir tasas) que percibimos en el comunicado de política monetaria debido a los impactos que podría tener la depreciación del tipo de cambio tanto en la estabilidad financiera, como en la inflación

– En este contexto, mantenemos nuestra expectativa de que el próximo movimiento de Banxico será un alza en la tasa de referencia en julio de 2015, inmediatamente después de que el Fed empiece a subir la tasa de Fed Funds (junio 2015)

– Que tan hawk puede tornarse: tasas locales descuentan las preocupaciones de Banxico sobre el Fed y el tipo de cambio.

Minutas con tono hawkish. El Banco de México publicó hoy las minutas de la reunión de política monetaria que sostuvo hace dos semanas, en la que la Junta de Gobierno decidió por unanimidad mantener la tasa de referencia en 3%, su mínimo histórico. En nuestra opinión, las minutas denotan el tono máshawkish (i.e. sesgo a subir tasas) que percibimos en el comunicado de política monetaria debido a los impactos que podría tener la depreciación del tipo de cambio tanto en la estabilidad financiera, como en la inflación. Adicionalmente, consideramos que los temas más relevantes que se discutieron fueron: (1) La normalización de la política monetaria en EE.UU.; (2) la necesidad de mantener la solidez de los fundamentales macroeconómicos; y (3) el balance de riesgos para el crecimiento en México.

Normalización de la política monetaria en EE.UU. La mayoría de los miembros de la Junta de Gobierno comentó que se ha presentado cierta discrepancia respecto al inicio del ajuste de tasas en Estados Unidos. Sin embargo, los miembros de la Junta de Gobierno comentaron que no puede excluirse una sorpresa en los mercados respecto a la puesta en marcha de la referida normalización. Al respecto, un miembro recalcó que “…en virtud de los riesgos, las economías emergentes deberían suponer que el aumento de las tasas de interés en los Estados Unidos empezará más temprano que tarde y fortalecer sus fundamentos económicos en la medida de lo requerido…”.

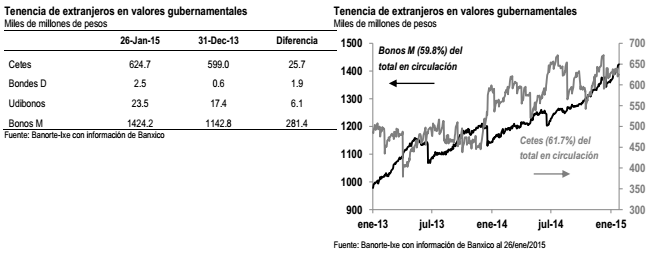

Necesidad de mantener la estabilidad financiera ante la volatilidad en mercados financieros internacionales. En cuanto a los mercados financieros internacionales consideran que todavía existe riesgo de episodios de fuerte volatilidad ante la divergencia de políticas monetarias en países desarrollados, a lo que hay que añadir la desaceleración de la economía mundial, la caída en los precios del petróleo y la disminución en los términos de intercambio en diversos países. En nuestra opinión, destacan dos cuestiones en la discusión sobre el futuro de la política monetaria: (1) No existe espacio para un relajamiento adicional de la política monetaria; y (2) consideran que es necesario enviar una señal al mercado de la intención de elevar próximamente el objetivo de la tasa de referencia. En este contexto, consideran que la señal que se mande al mercado debe incluir dos mensajes: “…primero, que se tratará del inicio de un ciclo alcista de la tasa de interés que permita el ajuste de las condiciones monetarias holgadas; y segundo, que se procurará adelantarse a la decisión del Banco de la Reserva de Estados Unidos, sobre todo a la luz de la última reunión de este banco central, con el fin de consolidar la baja de la inflación y proteger la estabilidad financiera en México…” Consideramos que este comentario está preparando al mercado para esperar un endurecimiento de la postura monetaria por parte de la autoridad monetaria con el objetivo de mantener la estabilidad financiera, sobre todo ante el alto porcentaje de tenencias de bonos denominados en pesos en manos de extranjeros (ver tabla abajo a la izquierda y gráfica abajo a la derecha). Como ya hemos mencionado en nuestras publicaciones, de no mantener el diferencial entre Fed Funds y la tasa de Fondeo en México, ello podría detonar fuertes salidas de capital y por lo tanto una depreciación desordenada del peso mexicano frente al dólar, poniendo en riesgo la estabilidad financiera del país, así como las expectativas de inflación.

Balance de riesgos del crecimiento y la inflación en México. Si bien las minutas destacan que algunos miembros de la Junta de Gobierno consideran que todavía existen condiciones de holgura en la economía, algunos miembros fueron muy enfáticos a comentar la mejoría que ha presentado la economía mexicana. De hecho, en la estimación de la brecha del producto que realiza la Dirección General de Investigación Económica, se puede apreciar claramente como la brecha del producto se ha estado cerrando (referirse a la siguiente gráfica). En este contexto, algunos miembros de la Junta de Gobierno mencionaron: “…el riesgo de sobre-estimar la medición de la holgura en la economía…”. Respecto a la inflación, si bien la mayoría concordó en que el panorama de riesgos se ha mantenido estable respecto a la reunión anterior, varios miembros destacaron: “…parte de la disminución esperada en la inflación se explica por cambios en precios relativos que se caracterizan por ser de una sola vez, por lo que a principios del próximo año podría revertirse su efecto. Ante ello, un miembro destacó la importancia de que se asegure una convergencia sostenida al objetivo permanente de inflación…”.Esto nos dice que el objetivo de Banxico es que la inflación converja al objetivo no sólo en este año, sino de manera permanente.

Preocupación por la solidez de los fundamentales macroeconómicos. La mayoría de los miembros de la Junta de Gobierno señalaron la necesidad de fortalecer el marco macroeconómico ante la caída del precio del para mantener la meta de 3% de manera sostenible. En este contexto señalaron la necesidad de ajustar la política fiscal y monetaria para alcanzar esta meta en el mediano y largo plazo. En el caso particular de la política fiscal, algunos miembros opinaron que: “…es importante adecuar las finanzas públicas a la realidad actual y que un ajuste fiscal evitaría un posible deterioro de la confianza y dotaría de mayor margen de maniobra para hacer frente a un entorno externo e interno más complicado de lo previsto hasta hace poco…”.

Banxico iniciará un ciclo de alza de tasas en julio de 2015. Mantenemos nuestra expectativa de que el próximo movimiento de Banxico será de alza en la tasa de referencia. Consideramos que dicha alza se llevará a cabo inmediatamente después de que el Fed suba su propia tasa de referencia en junio de este año (julio 2015). Adicionalmente, esperamos que un ciclo de política monetaria restrictiva de 100pbs este año de tal forma que la tasa de referencia termine el año en niveles de 4%. Más allá de 2015, existe un alto grado de incertidumbre sobre si el Fed llevará a cabo sólo un proceso de “normalización” y no de “restricción” monetaria, por lo que vemos difícil pronosticar lo que podría hacer Banxico en este periodo. No obstante lo anterior, consideramos que la tasa de referencia de política monetaria de largo plazo en México, incorporando el impacto de las reformas estructurales, es de 7%.

De nuestro equipo de estrategia de renta fija y tipo de cambio:

Que tan hawk puede tornarse: tasas locales descuentan las preocupaciones de Banxico sobre el Fed y el tipo de cambio. Los inversionistas han asimilado un cambio importante en la retórica de Banxico en los últimos meses, de neutral a hawkish, como respuesta a la depreciación de la divisa mexicana en noviembre (11%), así como a la elevada probabilidad de que el Fed normalice las condiciones monetarias en EE.UU. este año. Estos factores probablemente tendrán un peso más importante al interior de la mente de los miembros de la Junta de Gobierno de Banco de México que aquellas cuestiones relacionadas a un escenario de baja inflación y señales persistentes de holgura en la economía mexicana este 2015. Como resultado, las tasas locales descuentan actualmente 75-95pb de alzas implícitas acumuladas en la tasa de referencia del banco central para finales de este año, de niveles más bajos (20-35pb) apenas unos meses atrás. Los bonos locales habían perdido fascinación este mes ante esta situación de Banxico, junto con la incertidumbre sobre el Fed, los precios del petróleo y otros factores de riesgos que abundan en los mercados internacionales, después de las fuertes ganancias observadas en enero. Los participantes del mercado están conscientes que la retórica hawkish junto con mecanismos por parte de la Comisión de Cambios (CC) pudieran ser utilizados previo a un aumento en la tasa de referencia en caso de ser necesario; no obstante, la forma de la pendiente de la curva de rendimientos continuará ajustándose de tal manera que muestre un escenario en el cual Banxico estará dispuesto a subir su tasa de fondeo este año, tarde o temprano. En este sentido, y tomando en cuenta las condiciones actuales del mercado, preferimos esperar a una dinámica del mercado más favorable y niveles de entrada más atractivos para incrementar posiciones en bonos mexicanos, en donde seguimos viendo una valuación relativa más favorable en instrumentos de largo plazo, especialmente en la curva de Bonos M.

Las minutas del Fed y el Reporte Trimestral de Inflación de Banxico la próxima semana probablemente generen condiciones adecuadas para entrar nuevamente al mercado. La referencia de 10 años (Bono M Dic’24) está operando actualmente en 5.65% (-8pb respecto al cierre de ayer), después de haber alcanzado un mínimo de 5.19% a finales del mes pasado. Hemos identificado un soporte técnico importante en 5.81%, en donde convergen una figura de Fibonacci y los promedios móviles de 100 y 200 días. Consideramos este nivel como apropiado para posiciones largas nuevamente en este instrumento.

Mayor preocupación por la depreciación del peso. El peso ha ganado 0.9% en la sesión al cotizar en 14.94 por dólar, apreciándose hasta 14.90 previo a la publicación. Respecto a la divisa, destaca la mayor preocupación sobre las pérdidas acumuladas en meses recientes, en particular desde el inicio del 4T14 (-12.5%). Además del potencial traspaso a la inflación, resalta la necesidad de monitorear los riesgos que supone a la estabilidad financiera y a la tenencia de extranjeros en el mercado local. Por lo tanto, no es posible descartar ajustes a la subasta de dólares a precio mínimo vigente desde diciembre o inclusive otras medidas por la Comisión de Cambios con el objetivo de fortalecer el marco macroeconómico. Hemos comentado que esta postura más ortodoxa podría ayudar a frenar la reciente tendencia de fuerte depreciación del peso. Sin embargo y ante un entorno externo muy complejo, hemos ajustado fuertemente al alza nuestro estimado de cierre de 2015 del tipo de cambio de 13.80 a 14.90 por dólar (mayores detalles en la nota: “Se complica el escenario para el peso” publicada hoy, que de materializarse implicaría una depreciación anual de 1% por encima de la pérdida de 11.6% del año pasado.