Informe Trimestral de Banxico – Explicando la temporalidad de la inflación

Banxico publicó hoy su Informe Trimestral correspondiente al cuarto trimestre de 2016

En nuestra opinión, los puntos más destacables del informe son los siguientes:

(1) La inflación en 2017 cerrará alrededor del 5%, aunque a finales de 2018 convergerá a la meta de Banxico;

(2) El panorama para la economía mexicana se tornó más complejo, ya probablemente se obstaculizará la relación comercial entre México y EE.UU.;

(3) Con ello, el balance de crecimiento para la economía mexicana se ha deteriorado, por lo cual Banxico redujo su pronóstico para 2017 a un rango entre 1.3% y 2.3% (rango anterior: 1.5-2.5%); y

(4) La brecha del producto se mantendrá en terreno negativo hacia finales de 2018;

En los tradicionales recuadros de investigación se tocan los siguientes temas:

(1) Los efectos de los incrementos de los precios de los energéticos en la formación de precios no han ocurrido de manera desordenada y se han comportado de acuerdo a lo anticipado;

(2) La importancia de las cadenas globales de valor entre México y Estados Unidos; y

(3) El mercado laboral mexicano parecería aún presentar holgura dadas las condiciones particulares sobre la informalidad

Mantenemos nuestra expectativa de que Banxico incrementará en 100pb la tasa de referencia en lo que resta del año

Menor crecimiento y mayor inflación. El Banco de México publicó hoy su Informe Trimestral correspondiente al cuarto trimestre del año. La publicación estuvo acompañada por una conferencia de prensa del Gobernador Carstens. En nuestra opinión, los temas más relevantes dentro de este informe se pueden resumir en: (1) La inflación en 2017 cerrará el año alrededor de 5%, aunque a finales de 2018 convergerá a la meta del banco central; (2) el panorama para la economía mexicana se tornó más complejo, ya que probablemente se obstaculizará la relación comercial entre México y EE.UU.; (3) con ello, el balance de crecimiento para la economía mexicana se ha deteriorado, por lo cual Banxico redujo su pronóstico para 2017 a un rango entre 1.3% y 2.3% (rango anterior: 1.5-2.5%); y (4) la brecha del producto se mantendrá en terreno negativo hacia finales de 2018.

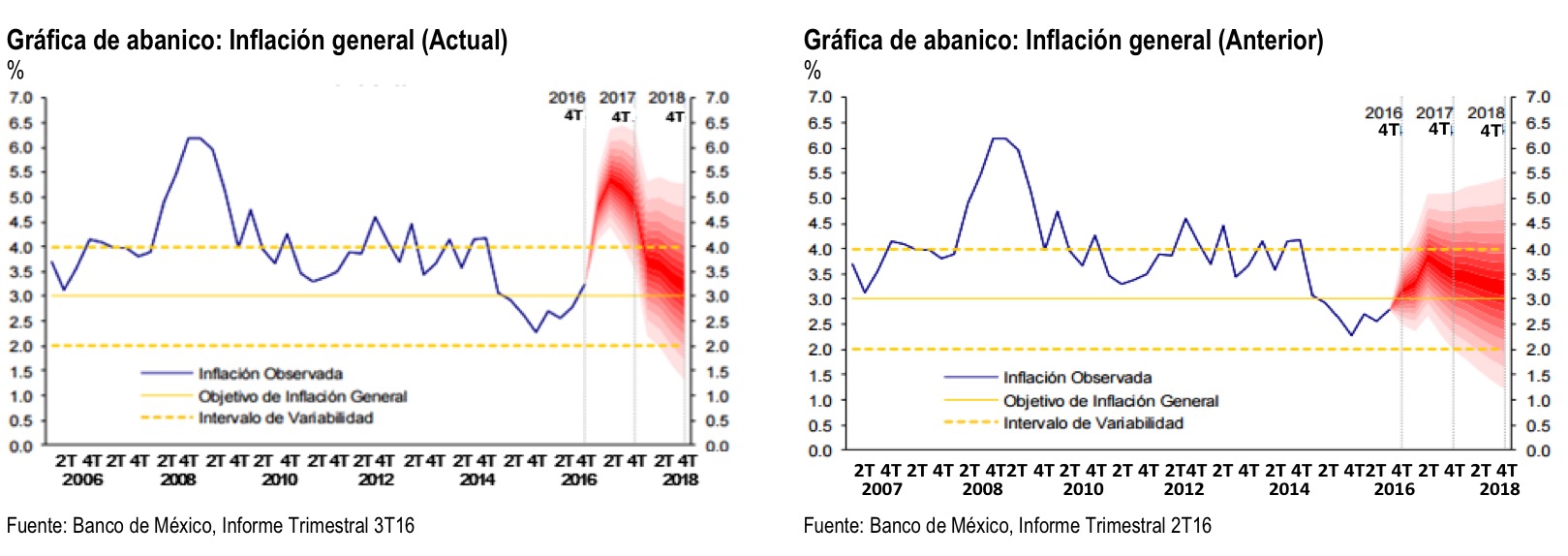

Inflación alrededor de 5% en 2017. La autoridad monetaria afirmó que el balance de riesgos de la inflación se ha deteriorado y la reciente trayectoria ascendente de la inflación se ha explicado por: (1) cambios en precios relativos de las mercancías respecto de los correspondientes a los servicios derivados de la depreciación que ha tenido el tipo de cambio real; y (2) el impacto transitorio de la liberalización de los precios de la gasolina. En el agregado, y analizando las gráficas de abanico, el banco central espera que la inflación se sitúe por encima del 5% durante el año. Sin embargo, Banxico reconoció que la trayectoria de la inflación para el próximo año convergerá a su meta hacia finales del 2018. Entre los riesgos al alza, el banco central destacó como los principales que la frecuencia de los choques antes mencionados incremente la probabilidad de efectos de segundo orden sobre la inflación y un deterioro adicional en las expectativas de inflación ante depreciaciones futuras de la divisa mexicana como consecuencia de la incertidumbre respecto al entorno externo.

Revisión a la baja a los estimados de crecimiento. El informe destaca que la economía mexicana continuó creciendo, pero a un menor ritmo durante el cuarto trimestre de 2016, como resultado del dinamismo del consumo privado, al mismo tiempo que la demanda externa continuó recuperándose.

Sin embargo la inversión registró un débil desempeño. En este contexto, el banco central también detalló que “…si bien aún prevalece incertidumbre sobre las medidas concretas, las propuestas de política económica mencionadas por ese gobierno [EE.UU.] con relación a México ya tienden a apuntar a que en cierto grado tomará acciones que obstaculicen las relaciones entre los dos países.

Este entorno ha influido ya en la confianza de los consumidores y empresas, en la inversión extranjera directa y en los flujos de remesas hacia el país.” Con ello, el banco central revisó a la baja su rango estimado de crecimiento para este año entre 1.3 y 2.3% (anterior: 1.5 y 2.5%; Banorte-Ixe: 1.1%). Para el próximo año, Banxico también revisó a la baja su estimado de crecimiento a un rango entre 1.7% y 2.7% (anterior: 2.2% y 3.2%; referirse a las tablas de la siguiente página). En este sentido, la brecha del producto publicada hoy por el banco central también muestra que se mantendrá en terreno negativo durante el año.

El incremento en los precios de los energéticos no ha provocado graves distorsiones en el proceso de la formación de precios. El primer cuadro de investigación analiza el impacto del incremento en los precios de la gasolina y gas LP sobre los precios de la economía. El resultado de la investigación muestra que el ajuste en precios ha sido ordenado hasta el momento, ya que los efectos indirectos observados no han tenido una afectación mayor a la esperada sobre los bienes y servicios que utilizan a los energéticos como insumos, por lo que no se han generado efectos de segundo orden en el proceso de formación de precios.

Cadenas Globales de Valor entre México y Estados Unidos. En el segundo recuadro de investigación, el banco central realizó un análisis sobre la importancia de las cadenas globales de valor (CGV) entre México y EE.UU. El recuadro concluye que las restricciones al comercio internacional de un país afecta tanto al país de origen de los bienes que importa, como al mismo país que impone dichas restricciones, ya que pierde competitividad derivado de un mayor costo de sus insumos productivos. Por su parte, ello también tiene un impacto negativo sobre el proceso productivo, al mismo tiempo que distorsiona los patrones de consumo y de comercio.

El mercado laboral mexicano se encuentra cercano a la tasa de desempleo congruente con un entorno de inflación estable. El último recuadro de investigación analiza la NAIRU (Non-accelerating rate of inflation por sus siglas en inglés) en el mercado laboral mexicano y su nivel de holgura. El resultado de la investigación sugiere que al incorporar la particularidad del mercado laboral mexicano, en el cual el empleo formal actúa como amortiguador ante choques agregados, la tasa de desempleo se encuentra en su nivel de largo plazo, por lo que no se esperaría que se generen presiones inflacionarias por el lado de la demanda.

De nuestro equipo de estrategia de renta fija y tipo de cambio.

Mantenemos recomendaciones en renta fija y el cambiario tras la confirmación de Banxico sobre un posible escenario complicado hacia adelante. Las tasas locales limitan pérdidas e incluso registran ganancias en la parte larga de la curva tras reportes en prensa sobre la posibilidad de implementación de mecanismos adicionales por parte de Banxico para enfrentar condiciones adversas para mercados locales en el futuro (e.g. línea de swaps con el Fed y/o swaps de tasas de interés reportada por Bloomberg). No obstante, destacamos que el Gobernador Carstens dijo que el banco central no está en proceso de solicitar una línea con el Fed, lo que indujo una reversión parcial del movimiento previo.

Las tasas locales aún operan con una dinámica negativa en instrumentos de menor plazo conforme el Reporte Trimestral de Inflación (RTI) confirmó las preocupaciones sobre la compleja situación para la inflación en los siguientes meses y una fuerte posibilidad de mayores alzas en la tasa de referencia durante 2017, incluso tras considerar la revisión a la baja en las expectativas de crecimiento para este y el próximo año. La curva de rendimientos descuentan 76pb de alzas (Banorte-Ixe +100pb) para el resto del año. Los Udibonos ya descuentan este escenario e incluso operan con un premio inflacionario excesivo para mayores plazos, conforme los breakevens de corto plazo se ubican actualmente en 4.07% y los de mayor duración en 3.93%. En este contexto, mantenemos nuestra recomendación de inversión sobre el steepener 5/10 en derivados de TIIE-28 con un nivel de entrada de 28pb, objetivo de 43pb, stop- loss de 18pb, operando en 29pb.

Los argumentos detrás de esta estrategia de valor relativo pueden consultarse en nuestra nota: “Recomendación de Inversión: Steepener 5/10 en derivados de TIIE-28” <pdf>, publicada el 15 de febrero.

En el cambiario, el peso gana 1.3% y opera en 19.85 por dólar, la mejor de la sesión en EM. Similar a las tasas, la mayor ganancia no se observó con el reporte, aunque pasó de 19.73 hasta 19.90 tras los comentarios del swap con el Fed de Carstens. Nos mantenemos con un sesgo positivo para el peso en el intradía, sin descartar un nuevo intento de la zona de 19.50-19.55 como adecuado para toma de utilidades. Del lado contrario, sugerimos recortar la exposición de subir nuevamente a 20.10, aunque destacando que hemos sugerido esta postura desde poco más de dos semanas, cuando el USD/MXN operaba cercano a 20.35 por dólar.