Banorte

- Banxico publicó hoy su reporte sobre agregados monetarios y actividad financiera de diciembre del 2021

- El crédito bancario se contrajo 2.7% a/a en términos reales, mejor que el -4.6% previo y nuestro pronóstico de -3.7%. Esto sugiere una mayor recuperación de los préstamos, incluso en un entorno todavía complejo

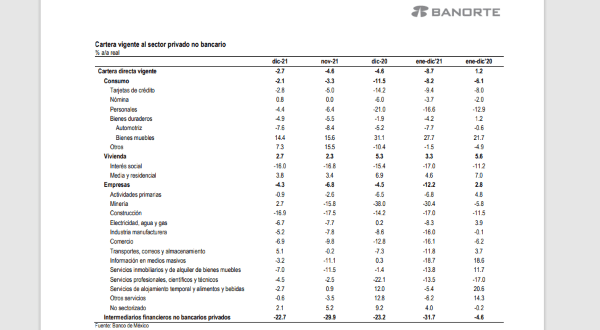

- La mayor contracción siguió en el crédito empresarial, en -4.3%, con el efecto de base diluyéndose cada vez más. La vivienda resultó en +2.7% y el consumo mejoró por décimo mes consecutivo, a -2.1%

- El índice de morosidad de la cartera mejoró a 2.3% del total. Al interior, el consumo se mantuvo sin cambios, con la vivienda y el empresarial bajando

- Esperamos que el crédito extienda su recuperación en el corto plazo, aunque no descartamos una moderación ya que los riesgos han seguido aumentando

El crédito bancario

al sector privado no financiero se contrajo 2.7% a/a en términos reales en el último mes del 2021. El resultado se ubicó por arriba de nuestra expectativa de -3.7%, y el -4.6% previo. Aunque las cifras continúan presionadas por los efectos de base, la mejoría es mayor a la sugerida solo por esto. Por lo tanto, creemos que una recuperación más vigorosa se ha extendido por los últimos cuatro meses, en parte ayudada por mejores condiciones en torno al virus y mejoría en los fundamentales, a pesar de un entorno retador en términos del dinamismo económico y de precios. En el margen, el efecto de la inflación anual en los datos es prácticamente nulo, con una disminución de sólo 1pb a 7.36%. En este contexto, el crédito empresarial cayó 4.3% a/a en términos reales, extendiendo la recuperación. En el detalle, sólo 3 de los 13 sectores se debilitaron respecto a noviembre. Estos fueron alojamiento y restaurantes (-2.7% desde 0.9%), servicios profesionales (-4.5% desde -2.5%) y no sectorizados (2.1% desde 5.2%). En contraste, los rubros con las mayores mejorías fueron minería (2.7% desde -15.8%), medios masivos (-3.2% desde -11.1%) y transportes (5.1% desde -0.2%).

La vivienda resultó en 2.7% desde 2.3% en noviembre. El rubro de interés social mejoró a -16.0% (previo: -16.8%), con el residencial más alto también en 3.8% (previo: 3.4%). El crédito al consumo subió a -2.1% desde -3.3%. Los detalles fueron positivos en todos los rubros menos uno, siendo este ‘otros’ (7.3% desde 15.5%). Destacamos la dinámica favorable en tarjetas de crédito (-2.8% desde -5.0%), créditos de nómina (0.8% desde 0.0%), personales (-4.4% desde -6.4%) y bienes duraderos (-4.9% desde -5.5%). Creemos que la mejoría está explicada en su mayoría por fundamentales más fuertes (principalmente el empleo, hilando tres meses con más trabajos), aunque no descartando un impulso adicional por la temporada navideña.

A pesar de esto, mantenemos dudas sobre el efecto de las presiones inflacionarias en el consumo, dado que podría impactarlo a la baja o impulsar una demanda adicional por crédito para adquirir algunos bienes. Seguiremos monitoreando la dinámica en los próximos meses para analizar cuál podría ser el efecto dominante.

El índice de morosidad mejora a 2.3% de la cartera total. Esto representa una disminución de 10pb respecto al mes previo. Al interior, la morosidad del consumo se mantuvo en 3.2%. El crédito a la vivienda disminuyó a 3.1% (previo: 3.3%), mientras que el empresarial se redujo a 1.7% (previo: 1.8%).

Creemos que las cifras podrían seguir mejorando por: (1) Una estabilización en la tendencia del crédito, permitiendo una mejor relación entre la cartera vigente y la vencida, especialmente en el renglón de consumo, pero más reciente también en el empresarial; y (2) acciones de reguladores –como la CNBV, Banxico y SHCP– y los bancos para mejorar las condiciones para resolver pagos atrasados y otros métodos contables para una mejor posición financiera del sistema.

Esperamos que el crédito siga mejorando, aunque sin descartar una moderación ante mayores riesgos. Los últimos cuatro meses han mostrado una recuperación más rápida a la anticipada, sugiriendo que los préstamos podrían estar ganando dinamismo. Esto sería favorable dado que el entorno económico ha permanecido retador, incluso a pesar de mejorías clave en algunos sectores. Como tal, creemos que la tendencia hacia delante podría permanecer favorable, impulsada por un mercado laboral resiliente y el alza al salario mínimo que entró en vigor en enero. Sin embargo, los riesgos prevalecen, incluyendo: (1) Prevalecientes presiones en precios, impactando los salarios reales; (2) el posible impacto en la actividad de la variante ‘Ómicron’ y (3) algunos riesgos idiosincráticos. Por sectores, los créditos de consumo y empresariales son los más expuestos a los riesgos, aunque también son los que más podrían beneficiarse una vez que la recuperación gane tracción, especialmente considerando las pérdidas acumuladas desde 2020. La vivienda probablemente se mantendrá más estable, influenciada por factores de mayor plazo (e.g. oferta, demografía, etc..). En cuanto a la salud del sistema financiero, las acciones oportunas de los reguladores –así como de otras instituciones, tanto públicas como privadas– refuerzan el compromiso de mantener fundamentales sólidos. Así, la tendencia a la baja en la cartera vencida y otros esfuerzos de capitalización deberían abonar a esta situación.