Ahorra hoy en impuestos y disfruta de tu retiro con tranquilidad

• Aprovecha los beneficios fiscales de un Plan Personal para el Retiro antes del 31 de diciembre y paga menos impuestos.

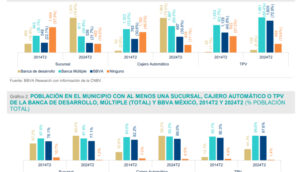

• De acuerdo a la Encuesta Nacional de Inclusión Financiera 2015 (ENIF), elaborada por la Comisión Nacional Bancaria y de Valores (CNBV) en colaboración con el Instituto Nacional de Estadística y Geografía (INEGI), sólo el 15 % de la población adulta ahorra en mecanismos formales como bancos, cajas de ahorro y otras entidades financieras autorizadas y reguladas.

Llegamos a la recta final del año y con ello repasamos los propósitos del 2016 ¿los lograste?, ¿pudiste ahorrar en el 2016? Si no lo hiciste este año, para el 2017 podrías comenzar a ahorrar, asegurar tu calidad de vida futura, y pagar menos impuestos a través de un Plan Personal de Retiro, un producto financiero que permite aprovechar los beneficios fiscales de la Ley del Impuesto sobre la Renta (LISR) y puede representar la tranquilidad financiera al momento del retiro.

Julio Méndez, CEO de Old Mutual México explicó, “existe un canal de inversión con beneficios fiscales: el Plan Personal de Retiro (PPR)); producto de inversión que ofrece la alternativa de deducir en la declaración anual de ingresos y por ende obtener beneficios únicos en el pago de impuestos.

También hay que recordar que la finalidad del PPR, es formar un patrimonio para la edad de retiro y, con el fin de aprovechar al máximo los beneficios fiscales, habrá que evitar retirar el capital antes de cumplir los 65 años de edad. “En el evento de que este dinero se retire antes de los 65 años de edad, en el caso del PPR, será necesario que la Institución Financiera aplique una retención del 20% de las aportaciones deducidas más los intereses generados. A partir de los 65 años el cliente podrá aplicar la exención de acuerdo con las disposiciones fiscales vigentes”, refirió el experto.

Se estima que en México la población con más de 60 años de edad pase del 10% total de la población en 2015 a un 15% en el 2030 y a un 25% en el 2050.2 Todas estas personas estarán en posición de retiro laboral y serán vulnerables a padecer enfermedades propias de la edad o crónico degenerativas. Los montos económicos necesarios para curar o mantener su salud superarán, por mucho, al de sus pensiones.

¿Y a todo esto, nos hemos puesto a pensar qué es lo que nos frena para poder ahorrar? Julio Méndez, reveló que esto se debe principalmente a los pretextos… el cuento de nunca acabar… La desidia “Falta mucho y no es necesario preocuparme por comenzar a ahorrar”. La esperanza “Mis hijos verán por mí en un futuro”. La fe “Que sea lo que Dios mande.” La negación “No me alcanza para”. Lo más triste es que el tiempo pasa y llegaremos a una edad en donde tendremos que depender de otros si bien nos va.

De acuerdo a la Encuesta Nacional de Inclusión Financiera 2015 (ENIF), elaborada por la Comisión Nacional Bancaria y de Valores (CNBV), en colaboración con el Instituto Nacional de Estadística y Geografía (INEGI), sólo el 15% de la población adulta ahorra en mecanismos formales como bancos, cajas de ahorro y otras entidades financieras autorizadas y reguladas; en cambio, el 32.4% ahorra en mecanismos informales, y el 23.5% no ahorra de ninguna forma.4

Por otro lado, las personas que obtuvieron ingresos durante el año por los siguientes conceptos están obligadas a presentar la declaración anual de impuestos5:

1. Prestó servicios profesionales (honorarios).

2. Es persona física con actividad empresarial.

3. Si, siendo asalariado (recibe un sueldo por parte de un patrón), obtuvo ingresos anuales que superaron los $400,000 pesos o dejó de prestar servicios antes del 31 de diciembre del año de que se trate u obtuvo ingresos de dos o más patrones de manera simultánea.

4. Hizo inversiones y obtuvo intereses reales (por arriba de la inflación) superiores a $100,000 pesos en el año.

5. O si tuvo ingresos por la renta de algún inmueble.

Sin embargo, hacer declaración anual de impuestos tiene beneficios aun para las personas que no están obligadas a hacerla (como los asalariados que ganan menos de $400,000 pesos al año). ¿Cuáles son estos beneficios? Poder hacer deducibles los siguientes gastos:

• Aportaciones complementarias de retiro realizadas directamente en la Cuenta Personal Especial para el Ahorro o a las cuentas de Planes Personales de Retiro.

• Honorarios por consultas médicas y dentales.

• Gastos hospitalarios.

• Compra o alquiler de aparatos para rehabilitación.

• Lentes ópticos graduados.

• Primas por seguros de gastos médicos.

• Gastos funerarios.

• Intereses pagados por arriba de la inflación debido a créditos hipotecarios.

• Colegiaturas y transporte escolar de sus descendientes en línea recta (hijos y nietos).

• Donativos a instituciones autorizadas por el Servicio de Administración Tributaria (SAT).

Pongamos por ejemplo a Mauro de 34 años, es casado y trabaja como actuario en una empresa privada con un ingreso mensual de $40,000 pesos, es decir, un ingreso anual de $520,000 pesos.6 Actualmente Mauro tiene estabilidad laboral y financiera pero busca que al momento de su retiro, él y su esposa gocen de tranquilidad y seguridad económica.

Con un Plan Personal de Retiro con aportaciones mensuales desde $4,333 pesos, Mauro puede ahorrar para lograr el retiro que él desea y, además, la posibilidad de generar un saldo a favor de ISR de $15,600 pesos a la hora de hacer su declaración anual.

Así es que dejemos a un lado los pretextos, el tiempo se pasa volando y tenemos hasta el 31 de diciembre para aprovechar los beneficios fiscales a través de un Plan Personal de Retiro. Ahorra para tu futuro y vive con tranquilidad ya que si lo planeas lo logras.