El mercado mexicano de telecomunicaciones alcanzó un total de 103.9e millones de líneas móviles al cierre de 2014, de las cuales 52.6 millones corresponden a aquellos usuarios que poseen un teléfono inteligente (Smartphone), es decir un equivalente a 50.6% del total, que por primera vez ha superado la cifra de adopción de los móviles básicos (Feature Phones).

Actualmente el mercado se encuentra en una etapa caracterizada por un rápido crecimiento en la adopción de Smartphones, así como una atomización de la competencia en razón del aumento sostenido en el número de fabricantes que ofrecen equipos en el país.

Esta situación deriva del incremento en la adopción de dispositivos por parte de los clientes móviles de prepago, que han encontrado la forma de acceder a este mercado mediante la adquisición de equipos de gama baja a precios accesibles.

Adicionalmente, las nuevas reglas contenidas de la Reforma de Telecomunicaciones, como el desbloqueo efectivo y la no exclusividad de equipos por parte de los operadores, suman a una mayor competencia en la comercialización de estos dispositivos.

Configuración del Mercado de Smartphones

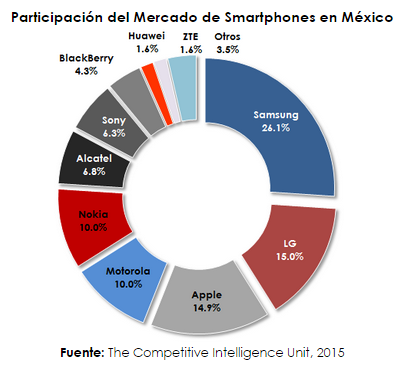

Al cierre de 2014, Samsung continúa como el principal proveedor de equipos inteligentes, alcanzando una participación de mercado de 26.1%. A pesar de esto, la empresa mostró una disminución en esta cuota comparado con el trimestre anterior (26.9%), situación que no ocurría desde inicios de 2009.

Adicionalmente, Samsung exhibe una notoria disminución en la intención de compra para los próximos 6 meses, pasando de 44% en el 4Q13 a 30% en el periodo actual, lo cual permite predecir que su participación continuará en descenso durante el año.

Por su parte, LG ha logrado posicionarse por primera vez como el segundo fabricante más adquirido en México, con una participación de mercado de 15%. La marca ha incrementado su participación en el país mediante la oferta de dispositivos de todas las gamas y precios.

Empatado en segundo lugar en esta configuración del mercado se encuentra Apple (15% del mercado), empresa que se especializa en dispositivos de gama alta, enfocados en un segmento de la población altamente intensivo en el consumo de tecnología y fidelidad a la marca. Esta marca, a pesar de mostrar una alta intención de compra (24%), ha mantenido una cuota de usuarios constante y limitada en el tiempo debido a los elevados costos para la obtención de estos dispositivos que le dificultan el acceso al mercado masivo.

Por otro lado, Windows Phone (antes Nokia) presenta un desplome sostenido en su participación de mercado, en razón de que las ventas de dispositivos Windows no han sido suficientes para contrarrestar la salida de equipos con sistema operativo Symbian. Actualmente cuenta con 1 de cada 10 dispositivos en el mercado.

Destaca el caso de Alcatel, empresa que ha logrado posicionarse en el mercado mexicano, al obtener una participación de 6.8% y un crecimiento anual de 96.2% en su base de usuarios.

Por su parte, BlackBerry, quien históricamente fue el líder en ventas en el país, continúa perdiendo posicionamiento en el mercado de Smartphones, sumando apenas 4% al cierre de 2014. Actualmente, la empresa busca especializarse en el nicho empresarial y de gobierno, explotando su infraestructura de transmisión segura de datos.

A pesar de contar con ofertas agresivas en dispositivos de gama baja, los fabricantes de equipos provenientes de China alcanzan una baja ponderación en el ecosistema competitivo del país. Al cierre de 2014, Motorola obtuvo una participación de 10.0%, Huawei 1.6%, ZTE 1.6%, y otros 1%, sumando en total 14.2%. Cabe destacar que si bien Motorola fue adquirida por un fabricante de origen chino (Lenovo), fue fundado en Estados Unidos, y al día de su venta ya contaba con 9.98% del mercado.

A diferencia de lo que ocurre en la mayor parte del mundo, donde los fabricantes de China han permeado de forma importante en los últimos años, los usuarios mexicanos no han adoptado masivamente sus dispositivos. Si bien su oferta competitiva de equipos podría posicionarlos firmemente en el mercado, no será en este año cuando se sitúen en los primeros lugares.

En tanto, los fabricantes mexicanos se empiezan a hacer presentes en este ecosistema competitivo. Marcas como Lanix, M4, Nyx y Mobo, representan en su conjunto 1% del mercado nacional, y se espera que sigan creciendo mediante la oferta de equipos asequibles de gama baja.

A partir de todos estos hechos estilizados del mercado de Smartphones en México, es posible identificar una reconfiguración de su ecosistema competitivo, con un creciente número de jugadores contendiendo por un mercado que sistemáticamente crece varias veces más de lo que lo hace el sector móvil. Este nuevo escenario competitivo, es producto de una serie de procesos de innovación tecnológica, cambios regulatorios y oferta estratégica de equipos a precios competitivos, factores que son altamente benéficos para el consumidor y el desarrollo de este mercado.